Réforme des retraites : rachat de trimestres pour études supérieures et stages, IJSS maternité, cumul emploi-retraite et retraite progressive

Posté le 2 octobre 2023

IJSS maternité versées avant 2012

Rappel. Les indemnités journalières de sécurité sociale (IJSS) de maternité versées dans le cadre des congés de maternité ayant débuté depuis le 1‑1-2012 sont prises en compte dans le salaire annuel de base servant au calcul de la pension de l’assurée, alors que les IJSS versées lors des congés de maternité ayant débuté avant 2012 ne le sont pas (loi 2010‑1330 du 9‑11‑2010 art. 98 et 118, VI ; CSS art. L 351‑1, al. 3 et R 351‑29).

Prise en compte pour la retraite. La LFRSS pour 2023 portant la réforme des retraites prévoit que pour les pensions de retraite prenant effet à compter du 1‑9-2023, les IJSS versées lors des congés de maternité ayant débuté avant le 1‑1-2012 sont également prises en compte dans le salaire de base servant au calcul de la pension de la salariée (loi 2023‑270 du 14‑4-2023 (LFRSS 2023) art. 22 ; loi 2010‑1330 art. 118, VI-al. 2 nouveau).

Condition pour la prise en compte. La prise en compte forfaitaire dans le salaire de base servant au calcul de la pension des IJSS maternité correspondant aux congés de maternité ayant débuté avant le 1‑1-2012 est soumise à la condition que la salariée justifie, au cours des 12 mois précédant la naissance de son enfant, d’une affiliation aux assurances sociales du régime général, ayant fait l’objet d’un versement de cotisations, quel qu’en soit le montant (décret 2023‑799 du 21‑8-2023 art. 4, 3°, JO du 22‑8 ; CSS art. R 351‑29 modifié).

Évaluation forfaitaire des IJSS maternité versées avant 2012. L’IJSS maternité est évaluée sur une base forfaitaire qui est égale à une fraction du salaire médian de l’année précédant la naissance fixée à :

– 140/365 pour les 2 premières naissances ;

– 228/365 pour les naissances au-delà de la deuxième ;

– 298/365 pour les naissances multiples de jumeaux ;

– 403/365 pour les naissances multiples de plus de 2 enfants.

Montant forfaitaire de l’IJSS maternité. Ce montant forfaitaire est pris en compte au titre de l’année civile de la naissance du ou des enfants. Le salaire médian servant au calcul de l’IJSS maternité sera fixé par arrêté ministériel.

Rachat de trimestres au titre des études supérieures et des stages

Au titre des études supérieures. Pour améliorer leur pension de retraite, les assurés du régime général de la sécurité sociale ayant une carrière incomplète peuvent racheter, sous certaines conditions et à un tarif réduit, des trimestres d’assurance vieillesse au titre de leurs études supérieures dans la limite totale de 12 trimestres. Leur demande de rachat de trimestres d’assurance devait être effectuée dans un délai de 10 ans à compter de la fin des études (CSS art. L 351‑14‑1, II).

Nouveau délai de présentation de la demande de rachat. Pour les pensions de retraite prenant effet à compter du 1‑9-2023, la demande de rachat de trimestres à un tarif réduit au titre des études supérieures doit désormais être déposée au plus tard le 31 décembre de l’année civile du 40e anniversaire de l’assuré (décret 2023‑800 du 21‑8-2023 art. 2, 2° et 3, II, JO du 22 ; CSS art. R 351‑14‑1, I modifié ; LFRSS 2023 art. 10, I-7°).

Au titre des stages. Dans le régime général de sécurité sociale, les étudiants peuvent demander le rachat de périodes de stages en entreprise dans la limite de 2 trimestres. L’étudiant devait présenter sa demande de rachat dans un délai de 2 ans maximum à compter de la date de fin du stage (CSS art. L 351‑17, 1°).

Nouveau délai de présentation de la demande de rachat. Pour les pensions de retraite prenant effet à compter du 1‑9-2023, la demande de rachat de trimestres au titre des stages doit désormais être présentée au plus tard le 31 décembre de l’année civile du 30e anniversaire de l’assuré (décret 2023‑800 art. 2, 3° et 3, II ; CSS art. D 351‑16, dern. al. modifié ; LFRSS 2023 art. 10, I-8°).

Cumul emploi-retraite intégral ou libéralisé

Droit à une seconde pension de retraite de base. La LFRSS pour 2023 portant réforme des retraites prévoit qu’à partir du 1‑9-2023, les salariés remplissant les conditions leur permettant de cumuler intégralement leur pension de retraite de base et les revenus tirés de la poursuite ou de la reprise d’une activité professionnelle bénéficient de nouveaux droits à pension de retraite de base. Cependant, si la reprise d’activité a lieu chez le dernier employeur du salarié, cette reprise doit intervenir au plus tôt 6 mois après la liquidation de la pension de retraite (LFRSS 2023 art. 26, I- 5° et XII ; CSS art. L 161‑22‑1, 2° nouveau ; voir LMA de juillet-août 2023, n° 426, p. 8).

Rappel. Le cumul emploi-retraite intégral, dit aussi « libéralisé », permet à un salarié de cumuler totalement sa pension de retraite (de base et complémentaire) avec une activité professionnelle sans aucune limite à condition d’avoir rompu tout lien professionnel avec son employeur, liquidé toutes ses pensions obligatoires de retraite, de base et complémentaire, et atteint soit l’âge légal de départ en retraite (relevé progressivement de 62 à 64 ans depuis le 1‑9-2023) et justifier de la durée d’assurance requise pour bénéficier du taux plein (relevé progressivement à 172 trimestres), soit 67 ans, l’âge pour bénéficier automatiquement du taux plein (CSS art. L 161‑22, al. 4 à 7).

Montant plafonné. Le montant de la seconde pension de retraite de base liquidée ne peut pas dépasser un plafond annuel fixé, par décret, à 5 % du plafond annuel de la sécurité sociale (soit 2199, 60 € pour 2023) (CSS art. L 161‑22‑1-1 nouveau et D 161‑2-22‑1 nouveau ; décret 2023‑753 du 10‑8-2023 art. 3). Cette seconde pension est calculée, liquidée et servie dans les conditions applicables à la pension de vieillesse dans le régime dont relève l’assuré au titre de cette nouvelle pension (CSS art. R 161‑19‑2 nouveau ; décret 2023‑751 du 10‑8-2023 art. 2).

Bon à savoir. Pour calculer la seconde pension du salarié prenant effet à partir du 1‑9-2023, le salaire de base est le salaire mensuel moyen correspondant aux cotisations permettant la validation d’au moins un trimestre d’assurance (cotisations sur un salaire représentant 150 Smic horaire) versées entre la date à laquelle le salarié remplit les conditions du cumul emploi-retraite intégral et la date d’entrée en jouissance de sa seconde pension de retraite (CSS art. R 351‑29, III nouveau ; décret 2023‑751 art. 2).

Demande et service de la pension. Pour demander le service de sa seconde pension de retraite de base, le salarié doit avoir cessé son activité. Il doit adresser une demande de seconde pension au régime de retraite de base dont il relève au titre de cette nouvelle pension, à l’aide d’un formulaire conforme à un modèle fixé par arrêté ministériel. La caisse de retraite destinataire de la demande est chargée, le cas échéant, de communiquer aux autres régimes de retraite de base dont relève le salarié la copie de sa demande ainsi que les pièces justificatives nécessaires à la liquidation des droits qui leur incombe. Le salarié reçoit un récépissé de sa demande et des pièces justificatives jointes (CSS art. R 161‑19‑3 ; décret 2023‑751 art. 2). La seconde pension de retraite lui est servie à compter du premier jour du mois suivant celui de la cessation de son activité salariée.

Nouvelles conditions d’accès à la retraite progressive

Rappel. La retraite progressive permet aux salariés, sous conditions d’âge et de durée d’assurance, de percevoir provisoirement une fraction de leur pension de retraite tout en continuant à travailler à temps partiel ou à temps réduit (pour les salariés au forfait jours). Le montant de la partie de la pension de retraite perçu par le salarié dépend de la quotité de temps de travail effectuée. La LFRSS pour 2023 (art. 26) a assoupli les conditions pour en bénéficier, notamment en limitant la possibilité pour l’employeur de refuser une demande de retraite progressive et en permettant au salarié de demander une dérogation à la durée minimale du temps partiel.

Les décrets 2023‑751 et 2023‑753 du 10‑8-2023 (JO du 11) adaptent les modalités d’accès à la retraite progressive au relèvement de l’âge légal de départ à la retraite et aux nouvelles mesures d’assouplissement.

Ils s’appliquent depuis le 1‑9-2023 (décret 2023‑751 du 10‑8-2023 art. 9-I et décret 2023‑753 du 10‑8-2023 art. 6). Le dispositif de retraite progressive est désormais codifié aux articles L 161‑22‑1-5 à L 161‑22‑1-9 et R 161‑19‑5 à R 161‑19‑11 et D 161‑2-24 à D 161‑2-24‑7 du CSS.

À retenir. Les salariés déjà bénéficiaires d’une retraite progressive au 1‑9-2023 restent soumis au régime applicable avant la réforme. Toutefois, leur pension de retraite complète ne pourra être liquidée que lorsqu’ils rempliront les nouvelles conditions d’âge légal et de durée d’assurance prévues par la réforme (LFRSS 2023 art. 26, XII-4°).

Âge d’ouverture, durée d’assurance et quotité d’activité

Le bénéfice d’une retraite progressive est accordé à condition d’avoir atteint un âge inférieur à celui de l’âge légal de départ à la retraite et de justifier d’une certaine durée d’assurance et de périodes reconnues équivalentes (CSS art. L 161‑22‑1-5).

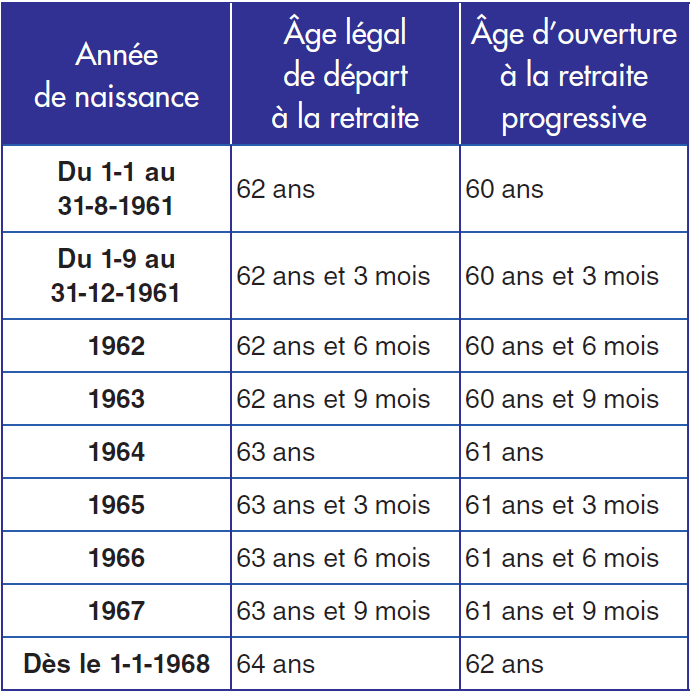

Âge d’ouverture du droit à la retraite progressive :

2 ans avant l’âge légal. L’âge d’ouverture du droit à la retraite progressive correspond à l’âge légal de départ à la retraite abaissé de 2 ans (CSS art. D 161‑2-24 nouveau). Compte tenu du relèvement progressif de l’âge légal de départ à la retraite de 62 à 64 ans, à raison de 3 mois supplémentaires par génération pour les assurés nés à partir du 1‑9-1961, l’âge d’ouverture du droit à la retraite progressive est également relevé de 3 mois par génération pour atteindre l’âge de 62 ans pour les assurés nés à partir de 1968 :

Année

Durée d’assurance. Comme auparavant, pour bénéficier de la retraite progressive, le salarié doit totaliser une durée d’assurance et de périodes reconnues équivalentes d’au moins 150 trimestres dans un ou plusieurs régimes obligatoires de base d’assurance vieillesse (CSS art. R 161‑19‑5 nouveau ; décret

2023‑751 art. 2).

Condition d’activité pour les salariés soumis à une durée du travail en heures ou en jours. Le bénéfice de la retraite progressive est accordé au salarié qui exerce une activité salariée à temps partiel ou à temps réduit par rapport à la durée maximale légale ou conventionnelle de travail exprimée en jours ou en demi-journées et qui justifie d’une quotité de temps de travail comprise entre deux limites (CSS art. L 161‑22‑1-5, 1°).

La quotité de temps de travail accomplie doit, comme auparavant, être comprise entre 40 % et 80 % de la durée du travail, légale ou conventionnelle, d’un temps complet dans l’entreprise, soit une quotité de temps de travail comprise entre 14 et 28 heures par semaine pour la durée du travail légale de 35 heures hebdomadaires ou entre 87 et 174 jours annuels pour un forfait de 218 jours par an (CSS art. R 161‑19‑6, I ; décret 2023‑751 art. 2).

Condition de revenus pour les salariés non soumis à une durée de travail. Le bénéfice de la retraite progressive est accordé à l’assuré exerçant à titre exclusif une activité salariée ou non salariée non soumise à une durée de travail définie par un employeur (VRP, salariés rémunérés à la tâche, au rendement, à la pige…) qui lui procure un revenu minimal et donne lieu à diminution des revenus professionnels (CSS art. L 161‑22‑1-5, 2°).

Un revenu minimal. L’assuré peut bénéficier de la retraite progressive si le revenu annuel que cette activité lui a procuré l’avant-dernière année civile précédant la date de sa demande de retraite progressive est supérieur ou égal à 40 % du Smic brut en vigueur au 1er janvier de l’année considérée, calculé sur la durée légale du travail (CSS art. D 161‑2-24‑1, I ; décret 2023‑753 art. 3).

Diminution des revenus professionnels. La diminution des revenus professionnels perçus dans le cadre de la retraite progressive doit être comprise entre 20 % et 60 % des revenus antérieurs. Cependant, si la diminution des revenus professionnels excède 60 % pendant une période ne pouvant excéder 1 an, la condition est réputée satisfaite. Ce pourcentage de diminution des revenus professionnels est calculé le 1er juillet de chaque année et correspond au rapport entre la diminution des revenus professionnels de l’année précédente et la moyenne annuelle des revenus professionnels des 5 années précédant la demande de retraite progressive, actualisés en fonction de l’inflation.

Les revenus pris en compte sont ceux retenus pour constituer l’assiette de l’impôt sur le revenu (CSS art. D 161‑2-24‑1, I).

Montant et service de la fraction de pension

Date d’entrée en jouissance. Le service de la fraction de pension prend effet au 1er janvier qui suit la demande (CSS art. D 161‑2-24‑2 ; décret 2023‑753 art. 3).

Montant de la pension. Pour les salariés soumis à une durée du travail, la fraction de pension servie est égale à la différence entre 100 % et la quotité de travail à temps partiel ou à temps réduit globale (CSS art. D 161‑2-24‑3, I ; décret 2023‑753 art. 3).

Pour les assurés non soumis à une durée du travail, la fraction de pension servie est égale à la différence entre 100 % et la quotité de revenus professionnels perçus dans le cadre de la retraite progressive. Comme auparavant, la fraction de pension est fixée, à titre provisionnel, à 50 % de la pension de retraite pendant les 18 premiers mois. À compter du 1er juillet de la 2e année puis chaque 1er juillet ensuite, il est procédé le cas échéant à sa révision afin que le montant de la fraction de pension corresponde bien à la différence entre 100 % et la quotité de revenus professionnels (CSS art. D 161‑2-24‑3, I et II ; décret 2023‑753 art. 3).

Demande de la retraite progressive

Le salarié souhaitant bénéficier de la retraite progressive doit adresser sa demande de travail à temps partiel ou à temps réduit pour le salarié en forfait-jours à l’employeur par lettre recommandée avec avis de réception (LR/AR). La demande, qui doit préciser la durée de travail souhaitée (à temps partiel ou à temps réduit) ainsi que la date d’effet envisagée pour sa mise en oeuvre, doit être adressée par le salarié 2 mois au moins avant cette date.

L’employeur doit répondre à la demande du salarié par LR/AR dans un délai de 2 mois à compter de la réception de celle-ci (C. trav. art. D 3123‑1-1 et D 3121‑36 décret 2023‑753 art. 4).

Rappel. L’employeur doit adresser au salarié une réponse écrite et motivée à sa demande. À défaut, l’accord de l’employeur est réputé acquis. L’employeur doit obligatoirement justifier son refus par l’incompatibilité de la durée de travail demandée par le salarié avec l’activité économique de l’entreprise (loi art. 26, V-3° et 4° et XII-8° ; C. trav. art. L 3121‑60‑1 nouveau et L 3123‑4-1 nouveau).

Autre rappel. Depuis le 1‑9-2023, les salariés souhaitant bénéficier de la retraite progressive peuvent demander à travailler moins que la durée minimale de travail à temps partiel, soit moins que 24 heures par semaine ou moins que la durée fixée par accord de branche étendu. Cette possibilité bénéficie également aux salariés en retraite progressive au 1‑9-2023.

L’employeur doit informer chaque année le comité social et économique (CSE) du nombre de demandes de dérogation individuelle à la durée minimale de travail à temps partiel (loi art. 26, V-5° et 6°, XII et XII-5° ; C. trav. art. L 3121‑60‑1 nouveau, L 3123‑4-1 nouveau et L 3123‑16 modifié).

Décrets 2023‑751 et 2023‑753 du 10‑8-2023, JO du 11 ; décrets 2023‑799 et 2023‑800 du 21‑8-2023, JO du 22 ; loi 2023‑270 du 14‑4-2023 art. 10, 22, 23 et 26, JO du 15.

© Lefebvre Dalloz